今天,我們將鳥瞰 2024 年剩余時間的數字資產前景,包括仔細研究當前節點的兩個主要催化劑——監管和流動性。回顧第二季度的投資組合層面的見解將在另一封電子郵件中與有限合夥人分享。

加密貨幣從默默無聞中崛起六年

6 年前,哈特曼數字資產基金 (Hartmann Digital Assets Fund) 完成了首次交割。我們 (或者更確切地說是當時的「我」,作為一個 23 歲的獨角戲) 進入了一個非常新穎的場景,可能不超過 100 個加密基金存在。認識每一個人和每一件事都很容易。只有 Circle 和 Cumberland 這樣的少數幾家場外交易平臺,還有一兩個像 Kingdom Trust 這樣的托管機構,一家願意支持這個領域的銀行 (Silvergate),實際上,我是認真地說,除了發送和接收比特幣之外,沒有任何實際產品或用戶。這個行業幾乎完全建立在願景和理想之上。這是一個沒有 DeFi, DePin, Web3 Gaming 以及最近幾年出現的所有東西的時代。事實上,大多數日常被視為理所當然的「基本」金融基本要素,如鏈上交換、貸款和借款,實際上是不存在的——以至於在那一年,全球 DeFi 的銀行業務總額約為 30 萬美元。作為背景,這一數字已升至 1000 億美元以上。

2018 年,貝萊德 (BlackRock) 的拉裏•芬克 (Larry Fink) 表示,他想不出全球有哪個客戶要求或想要加密貨幣敞口。今天,貝萊德的比特幣 ETF 創下了歷史上最成功的 ETF 發行記錄,在不到 5 個月的時間裏籌集了 200 億美元。

如果我們將比特幣和 ETH 的整個交易歷史縮減到 10 天,我已經交易並見證了比特幣的 5 天和 ETH 的 8 天。每一根蠟燭和燈芯都講述了一個我懷念的故事。同樣,作為一名年輕的首席信息官/普通合夥人,我擁有 6 年的數字資產從業經驗,這段加密之旅已經占據了我人生的 25%,占我成年生活的 64%。在這個新興行業呆了這麽長時間,我想說的是,無論是在這個行業中還是在它身邊成長,都深刻地塑造了我的觀點。

這個行業在走向成熟的過程中經歷了許多階段。一個相當同質的、由理想驅動的自由意誌主義者社區已經分裂成許多亞文化——從穿著西裝的數字資產人群推動機構采用,到生活在 Twitter 上的 Meme 幣賭場千禧一代,最後是最初的傳教人群,他們推動隱私和去中心化的理想,同時經常成為政府機構的目標。第一個問題成了我的工作,第二個問題讓我質疑自己的工作,第三個問題是為什麽我能克服第二個問題的惡臭,並記住最初是什麽讓我來到這裏。

監管瓶頸正在升溫,並即將破裂

雖然該行業仍在繼續發展,尤其是在規模方面,但在美國的監管戰場上,創新和采用卻受到了阻礙。從我發表那封關於監管瓶頸的信到現在已經快整整一年了。雖然 Ripple 和 Grayscale 贏得了各自的官司,比特幣 ETF 也最終獲得了批準,但正如預期的那樣,監管戰爭尚未取得勝利。就在今年 4 月,美國證交會還在繼續打擊該行業最傑出的參與者,向總部位於美國的獨角獸公司 Uniswap Labs 發出了 Wells 通知。Uniswap Labs 擁有數百萬用戶,從未從任何人那裏竊取過一分錢。他們沒有追查金融和加密領域普遍存在的無數騙局和欺詐行為,而是選擇與 Coinbase、Kraken 和 Uniswap 等行業支柱開戰。這不是一場「保護投資者」的戰爭,這是一場針對科技的戰爭。

這場對抗科技的戰爭已經產生了真正的影響。當考慮到當前有毒的監管環境如何導致行業基本面受到侵蝕時,我們會想到一些挑戰:

1. 除非構建者願意為他們的使命而坐牢,否則許多人都避開了加密貨幣。經營一家初創公司已經夠難的了,你最不需要的就是美聯儲威脅你的自由。

2. 監管壓力不均衡地向合法產品傾斜。換句話說,如果你直接用拉高出貨的 Meme 幣欺騙某人,你可能不會受到美國證券交易委員會 (SEC) 的處罰,但上帝禁止你開發一種可能真正改變金融業的新技術。因此,我們看到更多毫無價值的垃圾被推出,而不是真正有價值的代幣,這些代幣試圖捕獲價值並將其返還給持有者。

3.DeFi 已經三年沒有真正增長了。雖然我們在去中心化軌道上的資產達到了驚人的 1000 億美元 (低於 2021 年的 1800 億美元),但要想大幅增長,就需要機構資本,而在監管明確之前,機構資本是不會上鏈的。

數字資產交易不需要監管機構的支持,就能從創新者爬到早期采用者。然而,數字資產交易的下一階段,從早期采用者到早期多數人,非常需要監管部門的支持,或者舊系統的崩潰。

換句話說,代幣化和區塊鏈的日益普及在技術上是不可避免的。但決定我們是今天就開始使用這項技術,還是等到專製和貨幣貶值的灰燼上再開始使用,這是監管機構 (和選民) 的權力。

取消時間範圍,只有一個正確的交易:長期去中心化,做空法定製度、製度惰性,以及任何一個在官僚主義手中窒息的國家。

然而,管理一只流動基金,時間跨度很重要。例如,人工智能行業雖然在采用速度上明顯打破了記錄,但在上世紀 70 年代和 90 年代經歷了兩年的寒冬。在過去的幾個月裏,當比特幣努力捍衛其歷史高點時,我花了大量時間思考這個行業是會在西方贏得這場監管戰爭,還是會被擱置,直到一個更友好 (或者媒體喜歡稱之為激進) 的政府接管。

但是,在過去的三周裏,事情開始發生變化……隨著前總統唐納德·特朗普公開表示支持數字資產行業,我們開始看到華盛頓的基調突然轉變:

1. 與所有人的預期相反,以太坊 ETF 得到了 SEC 的匆忙批準

2. 國會反對 SEC 根據 SAB 121 嚴格限製的加密貨幣托管規則,無數以前對加密貨幣持敵對態度的民主黨人投票通過

3.《金融創新與技術法案》(Financial Innovation and Technology Act) 受到數字資產界的廣泛歡迎,因為它提供了更多的監管清晰度,並限製了 SEC 對該資產類別的管轄權,該法案已在眾議院獲得通過,並已提交參議院

4. 註意到數字資產社區突然湧入對特朗普競選的支持,拜登競選團隊突然開始了他們自己的社區外展活動。但幾天後,拜登否決了國會廢除 SAB 121 法案,失去了社區的所有支持。

結束 Gensler 的野心

為了更好地了解情況,兩周前,在德克薩斯州奧斯汀舉行的年度 CoinCenter Gala 上,我發現自己與大多數行業政策和/或領導團隊同在一個房間。會議氣氛相當興奮,演講者承認,鑒於最近在華盛頓的勝利,「我們終於開始獲勝了」。眾議院多數黨黨鞭湯姆·埃默 (Tom Emmer) 也向聽眾致意,並警告美國證券交易委員會主席加裏·詹斯勒 (Gary Gensler) :「聽我的聲音,加裏——你的日子屈指可數了。」當我坐在那裏時,我問自己:「真的是時候了嗎?」

總統選舉可能只是打破監管瓶頸的錘子。如果特朗普獲勝,最壞的情況是 Gensler 辭職,最好的情況是進監獄。除了在擔任美國證交會主席期間專製地濫用權力 (這一點現在被法院更頻繁地指出),Gensler 還曾擔任希拉裏•克林頓 (Hillary Clinton) 競選團隊的首席財務官,這讓他被打上了特朗普政府敵人的形象。

如果拜登想贏,幹掉 Gensler 可能是他贏得加密貨幣投票並與激進左翼保持距離的最直接途徑,尤其是伊麗莎白·沃倫 (Elizabeth Warren),她的使命是「建立一支反加密貨幣軍隊」。沃倫實際上一直是民主黨在所有加密貨幣問題上的代言人,他的這種不同意見在 FIT 21 的投票中顯而易見,就連前眾議院議長南希·佩洛西 (Nancy Pelosi) 也與共和黨人一起投了贊成票。

我現在認為,Gensler 時代在未來 6 個月結束的幾率為 70% 至 80%。到那一天,我預計全球數字資產市值將升值 30% 以上,換句話說,大約 1 萬億美元。

如果骰子落在剩下的 20-30% 上(或者我的估計完全偏離),並且在拜登任期結束之前,我們還有四年的拜登和另外兩年的 Gensler,我會把賭註押在 Capo Gensler 喜歡稱之為「加密資產證券」的持續侵蝕上。好人會輸,唯一的贏家將是律師事務所,他們從加密公司和美國納稅人那裏收取支票,因為他們將在未來四年內正面交鋒。

然而,有兩類資產基本上沒有受到這種打擊:一種是被官方認定為加密商品的比特幣,另一種是 Meme 幣,它們甚至沒有試圖創造價值,只是作為字面上的模仿而誕生,但卻演變成了文化時代精神的代理交易。由於中央銀行的財政不負責任以及 Z 世代和千禧一代的金融虛無主義,這兩個資產陣營將繼續增長。關於探索這些市場的專著也在撰寫中,但要等到下次。

數字資產的新時代

除了比特幣的數字黃金理論之外,對於更廣泛的數字資產領域來說,從投機資產到可投資資產的最有意義的轉變發生在代幣可以在不與監管機構發生沖突的情況下積累價值的那一刻。雖然辯論的一部分是數字資產是商品還是證券,但另一場有意義的辯論是,加密資產如何在不違背底層技術的情況下合規。例如,當基本原則是隱私和無許可時,要求每個持有者的 KYC 是不可能的。

在監管清晰的情況下,數字資產市場可能會發生轉變,從而開啟迄今為止最大的牛市。以下是一些突出的預測:

1. 從敘事到產品市場契合的轉變

由於目前還沒有加密資產合規增值的途徑,因此大多數加密資產發行人甚至懶得創造能夠獲取價值的產品。具有諷刺意味的是,獲取價值的能力是一個很好的試金石,它可以決定一個產品本身是否真的有足夠的需求,讓消費者願意掏出他們的血汗錢。相反,加密貨幣創始人經常構建消費者不太關心的東西,他們不得不向用戶支付代幣才能使用它們。所以發生了一些事情。建築質量提高了,而且……

2. 項目將有更清晰的衡量成功的標準

目前,許多數字資產的估值似乎是完全基於市場情緒和競爭而設定的自由浮動數字。雖然大多數市場肯定不是有效的,因為即使是股票的交易也往往與收益相去甚遠,但股市在將精華提升到最高水平方面確實做得很好。因此,最符合實際產品市場和收益的代幣可能會開始更頻繁地主導對話和投資組合。這反過來又導致……

3. 更便利的數字資產融資環境

數字資產的資金主要偏向於私募市場,而在代幣發行後籌集資金的能力往往會根據創始人所處的市場機製,變成一種擲骰子的方式。這導致了「另類投資」的周期性漲跌,每個新周期都會帶來一批新項目,這些項目在未上市時進行了精彩的融資,但往往會耗盡資金,或者無法在下一個熊市中充分利用,有時即使它們實際上開發了一款優秀的產品。然後,私募市場輪換到下一個隊列。在這種循環中有相當數量的重復成本和價值被丟棄。因此,更強大的基礎將使協議更容易籌集資金,同時使……

4. 並購市場蓬勃發展

在 2022-23 年期間,我們目睹了許多 DeFi 項目擱淺,這些項目本可以成為資金更充足的 DeFi 項目的主要收購目標。例如,資金充足的 Uniswap 或資金充足的 AAVE 可以通過收購鏈上交易和期權市場中一些運作良好但資金不足的參與者來擴大其產品範圍,成為 DeFi 超級應用程序,或者通過促進與領先的現實世界資產 (RWA) 協議之一的代幣交換,更實質性地進入現實世界資產 (RWA 協議的交易價格可能是 Uniswap 市值的 1%)。加密資產個人和整個市場的成熟可能會為真正精明的交易撮合者和運營商打開大門,以我們以前在數字資產中沒有看到的方式創造價值,並大大加速產品開發和創新,從而使我們更接近采用。例如,一些第 1 層區塊鏈可能會利用並購來收購急需的產品,並將其轉化為公共產品。這將降低用戶的成本,同時增加鏈本身的使用量和 gas 支出,從而推動網絡代幣的價值。

從數字資產進入這個行業的那一天起,我們就一直在交易數字資產的催化劑和基本面,這可能是這個市場未來最有希望的時代。這種結構性變化也可能帶來最大的資本流入市場,因為機構配置者可以應用類似的模型來尋找真正的價值,就像他們一個世紀以來在其他資產類別中所做的那樣。

在 Hartmann Capital,我們的核心數字資產理論是「大多數資產將在未來十年內被代幣化」。雖然這是一個反向的觀點,胖協議論點表達了它的問候但拉裏·芬克(Larry Fink)甚至傑米·戴蒙(Jamie Dimon)(他無法忍受比特幣) 都是代幣化的忠實支持者。雖然這些領導者中的大多數都專註於包裝在代幣中的資產,以及它將釋放的機會和儲蓄,但我們希望專註於為整個過程提供動力的基礎設施,並擁有其股份,並可能在最後階段獲得所有市場的費用——從金融到實物資產,再到知識產權和個人數據。

點燃導火索

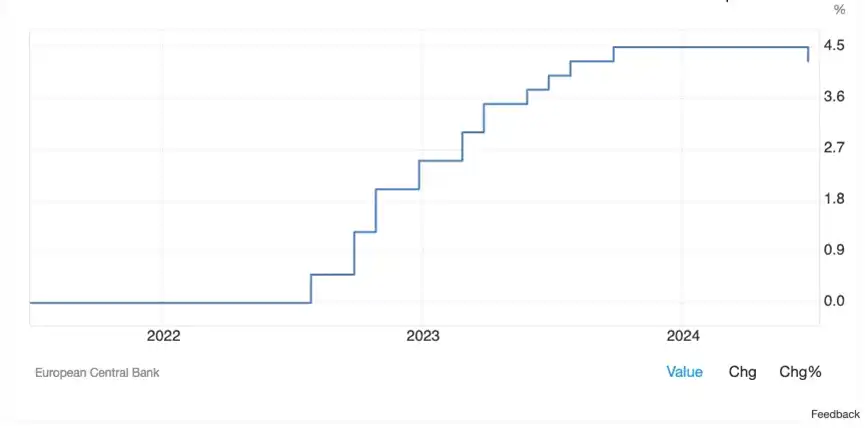

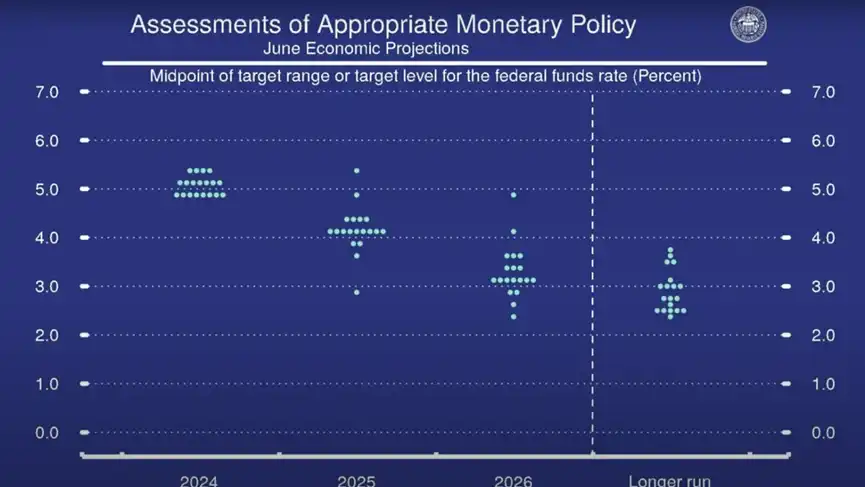

美國總統大選的時間,以及數字資產領域的監管命運,恰好與即將到來的央行轉向不謀而合。雖然歐洲央行采取了降息的第一步,但美聯儲還沒有采取第一次降息,現在預計它將在 2024 年降息一次,根據 6 月份的經濟預測,2025 年利率將降至 4% 左右。

雖然自緊縮政策開始以來,美聯儲已經成功地將其資產負債表縮減了約 1.7 萬億美元,但 M2 貨幣供應量仍接近歷史最高水平。

到目前為止,這些貨幣供應量中有 6.44 萬億美元投入了貨幣市場基金,年化收益率為 5% 左右。隨著利率下調,不僅風險資產變得更有吸引力,因為獲得資本變得更容易,同樣,無風險的替代品也會變得不那麽有吸引力。當 2-3 萬億的閑置資金重新進入市場時,我們可能會看到數字資產價格大幅上漲,無論是在寬松政策的早期階段,還是在整個低利率環境中。

結論

無論政治結果如何,降息都近在眼前。這樣,資金就會流動。這些資金的流向在很大程度上取決於美國證券交易委員會的領導層或授權是否會發生變化或者是否會通過法院和國會失去對數字資產的管轄權。然而,結果仍然是二元的,在目前的製度下,比特幣和模因蓬勃發展,而在一個更具建設性的監管框架下,數字資產的真正創新可以開始服務於數萬億美元的金融價值,並獲得數千億美元的價值。

交易仍然是雙重的,緊緊抓住關鍵,選擇正確的製度。不管結果如何,在接下來的四年裏,這兩支球隊都可以作為一個具有巨大潛力的交易空間。

最後,我將摘錄一段數字資產先驅 Erik Voorhees 在年度 CoinCenter 晚會上的主題演講,內容是加密的前景,以及為什麽必須在美國贏得數字主權之戰——一個建立在這個行業最密切反映的原則之上的國家。

大家都在看